速度、远程、跨界并行的时代,“颠覆”银行似乎不再是梦。虽然,在当前的阶段,“颠覆”仍然过早,但是“改变”一直发生,最近的聚光点就在民营银行身上。

5月15日,前海微众银行首个互联网产品“微粒贷”正式亮相,网络银行业务跨出实质性的一步;同时,《第一财经日报》记者从网商银行内部人士处获悉,银监会对于网商银行的验收已于5月初完成,成为国内第一家完全基于自主设计开发、将核心系统架构在金融云上的商业银行。

随着远程开户等掣肘传统银行体系的障碍不断被“挑战”,人脸识别、网络征信、云计算、大数据等技术被纳入民营银行互联网技术体系之中,虽尚未成熟,但已见未来。

基于蚂蚁金融云的首发系统

“银监会已经完成了整体验收,后续是否要补充材料还不知道。”昨日,网商银行内部人士对《第一财经日报》记者表示,银监会的验收包含了运行系统、业务模式、未来银行如何经营等多方面内容,不同的内容根据监管要求出具一份相应的方案。“验收完成并不代表验收通过,还要以银监会正式批复的金融许可证为准。”上述内部人士说。

据知情人士透露,基于分布式架构的金融云计算和阿里自主研发的OceanBase数据库开发将成为网商银行的核心系统。“网商银行基于自主可控的核心技术,实现了包含核心系统在内的银行整体系统的‘去IOE’。”上述知情人士称。

本报记者了解到,作为首家将核心系统部署于金融云上的商业银行,网商银行已将这一系统架构方案报备监管部门。

在传统银行系统中,原有中心节点的大型机或小型机虽存在较强的存储能力,但是到达一定瓶颈后,存在扩容问题。“蚂蚁金融云以阿里云为底层,可同时支持5000台X86服务器并网运行,当业务高速增长时,具有强大的可扩展性。”网商银行内部人士对本报记者称表示,高弹性的扩展可以在未来应对更加复杂的互联网金融业务。同时,与传统的“IOE”解决方案相比,基于金融云的网商银行系统,在单账户、单笔交易上的成本更低。

据了解,自2010年起,阿里巴巴、蚂蚁金服开始自主研发数据库系统OceanBase,并于2014年4月2日宣布正式支撑淘宝、天猫和聚划算的所有日常交易,并经历了2014年“双十一”支付宝每分钟交易285万笔的业务考验。

“未来网商银行会坚持平台化的发展思路。”上述网商银行内部人士表示,例如未来某银行想要开拓纯粹的网络模式经营银行,网商银行可以将平台能力和技术能力进行输出,为客户搭建类似平台。“未来将形成聚集大量金融机构的平台,这些机构基于金融云开放的平台生态圈,同网商银行搭界,发掘更多的创新空间。这或是网商银行未来的长期发展方向。”该内部人士告诉《第一财经日报》记者。

“以金融云为支撑的银行核心系统,网商银行是第一家,也是起到一个验证的作用。”一位银行业人士表示,未来网商银行可从“云、数据、业务”三个方面提供能力,成为中国金融行业的金融基础设施平台。

内嵌QQ钱包的首款网络银行产品

5月15日,前海微众银行首款产品“微粒贷”正式上线,面向部分手机QQ用户,以“白名单”方式采取邀请制。作为一款“无抵押、无担保、按日计息、随借随还”的小额信贷产品,其额度介于2万~20万元之间,日息0.05%,年化利率达到18%,基本等同于信用卡逾期成本。

体验后可发现,该款产品内嵌于QQ钱包中,贷款、收款、收息等资金结算功能均在财付通账户体系中完成,微众银行的账户体系尚未建立。

一位券商分析师表示,拥有8亿QQ用户、4亿微信用户的最大互联网用户群体腾讯,已经开始试水小额贷款产品,但这仅仅是一个起点,未来将会围绕理财、基金、证券、保险、信用卡等多种业务开始布局,但受制于存款规模,微众银行的早期负债可能更多来源于主动性负债,如同业存款以及金融债。据了解,微众银行已经设立同业部门,并已上线多家货币基金。

除腾讯外,市场上仍有大量的同类互联网平台公司,拥有同类的用户群体,未来或将引起“互联网小额信贷潮”,行业将“多地开花”。

基于成本降低以及交易线上化,网络银行一方面可以触及传统银行触及不到的领域,另一方面降低的成本可以在利率市场化的环境下,提供“反哺利率”,即节省的渠道成本、资本成本、信用成本来成为补贴来源,以吸引大量的用户。

首个民营银行首款产品推出之后,网商银行的首发产品被更多人期待。

网商银行自建立起,始终将业务方向定位于中小微企业及个人消费者,但对于首款产品的具体形态仍三箴其口。

一位网商银行内部人士对《第一财经日报》记者表示,作为一家银行,未来的产品方向不会偏离传统银行“存贷汇”三大业务,但是经营方式和商业模式会转变成纯互联网化,“未来将不存在线下物理网点,完全基于线上,通过互联网的方式运营。”上述内部人士称,网商银行将会开发属于自身的一整套系统,拥有自独立的基本账户和相关产品。

国金证券分析报告称,网络银行在贷款方面,依靠着无实体网点的成本优势发放小额贷款,以小额高频来获得收入的提升,同时通过金融创新成为基金发行渠道以及证券代理渠道,发行资产证券化产品和机构化产品,并利用集团电商平台、大数据进行征信,与旗下的支付工具进行应用整合。

互联网技术打头阵

一款金融产品搭界多元通路,将诞生色彩缤纷的互联网理财产品。民营银行正是具备了这样的色彩和特性,在严谨的金融和开放的互联网之间发生了诸多的化学反应。

“一切改变从开户开始。”一位银行业分析师对《第一财经日报》记者给出了这一说法。

远程开户早有询问之声,2014年央行开始对电子账户以及远程开立账户的规定“松绑”并对强弱实名账户实行分离监管,并于2015年初发布《关于银行金融机构远程开立人民币银行账户的指导意见(征求意见稿)》。

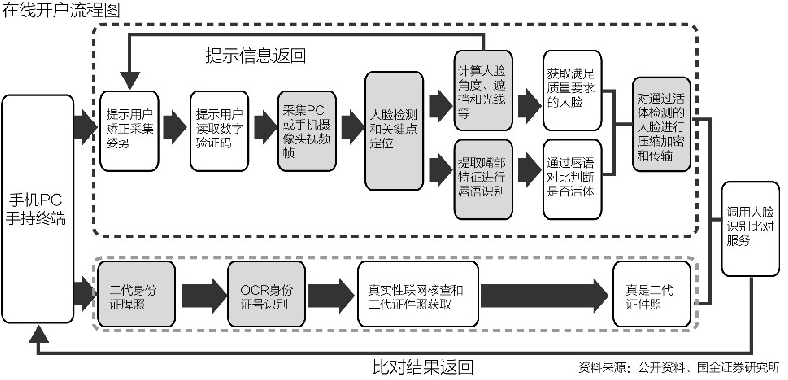

作为无线下物理网点和柜台业务的互联网银行,线上开户成为“势在必行”的趋势之一,人脸识别技术则顺理成章地承担了到达这一目的地的通路。

国信证券分析表示,针对人脸识别,系统将采集PC或手机摄像头视频帧,通过人脸检测和关键点定位,再通过计算人脸角度、遮挡和光线决定是否需要重新拍照,如果通过,则获取满足质量要求的人脸,并提取嘴部特征进行唇语识别,通过唇语对比判断是否是活体,进一步通过活体检测的人脸进行压缩加密和传输,最后调用人脸识别对比服务并将对比结果返回。

对此,多位业内人士表示,如何构建顺利完成上述流程的系统成为通过人脸识别达到远程开户目的的最大难点,在风险点尚未完全“暴露”或“摸透”时,面签底线不会轻易打破。

蚂蚁金服内部人士表示,针对人脸识别、扫脸付,蚂蚁金服已经形成一套相对成熟的方案。未来通过社交系统、网络征信系统等多重机构进行交叉验证的远程开户值得期待。

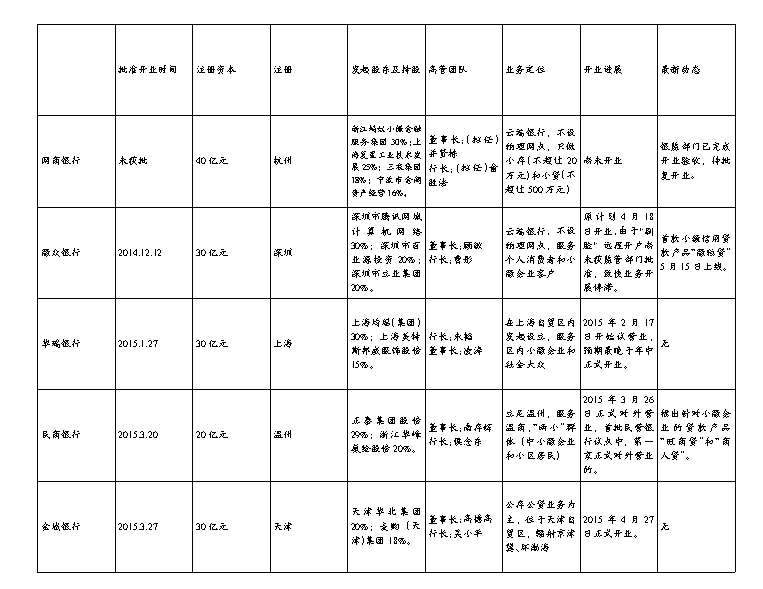

五家民营银行筹备及开业进度一览